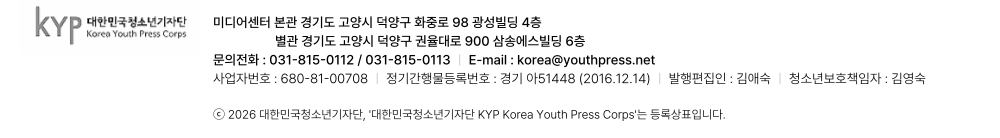

[이미지 캡쳐=OECD]

최근 상속세를 둘러싼 논쟁이 지속되고 있다. 한쪽에서는 OCED에서 대한민국 상속세율이 높은 순위를 차지할 만큼 현 상속세율이 높음을 주장하고 있고, 다른 한쪽에서는 공제를 감안한다면 대한민국에서 실질적으로 부과되는 상속세가 그렇게 높지 않음을 주장한다.

상속세 과세 방식은 크게 유산세와 유산취득세로 나뉜다. 벨기에(브뤼셀수도권),칠레,핀란드,프랑스,독일은 유산취득세, 덴마크, 한국, 영국, 미국은 유산세 방식이 적용된다. 유산세 방식은 상속인들에게 상속재산을 분할하기 전에 피상속인이 남긴 재산 총액에 과세해 세액을 결정하는 방식이다. 반면 유산취득세는 각 상속인들마다 물려받는 재산을 단위로 과세한다. 즉, 유산세 방식은 피상속인의 유산 전체를 ‘하나의 과세 대상’으로 간주하며, 유산취득세는 상속인 각자가 상속받은 재산을 ‘개별적인 과세 단위’로 간주한다.

위와 같이 국가별로 서로 다른 상속세 과세 방식을 적용하기 때문에, 국가별 상속세율을 비교하는 것은 매우 까다로운 일이다. 게다가 국가별 공제 제도도 고려하게 된다면 더욱 복잡해진다. 실제 한국의 상속 공제 제도만 하더라도 인적공제, 물적공제 등 복잡한 체제하에 있으며, 이런 공제 제도는 국가마다 천차만별이며 세부 내용을 일일이 파악하는 것 역시 거의 불가능하다. 이에 따라 좀 더 타당한 상속세 비교의 기준으로 삼은 것이 바로 실효세율이다. 실효세율이란, 전체 상속세를 과세 대상이 되는 상속재산으로 나누었을때의 퍼센트이다. 따라서 실효세율을 통해 각종 공제나 감면 조처를 받은 뒤 실제 납부하는 상속세율을 알 수 있으며, 명목상 세율보다 실질적인 세 부담을 파악할 수 있다.

이에 따라 기자는 OECD 국가 별 실효세율을 조사했다. 그러나 실효세율을 구하기 위해 필요한 각 국가의 총결정세액과 과세표준에 대한 자료를 찾는 것은 매우 어려웠다.

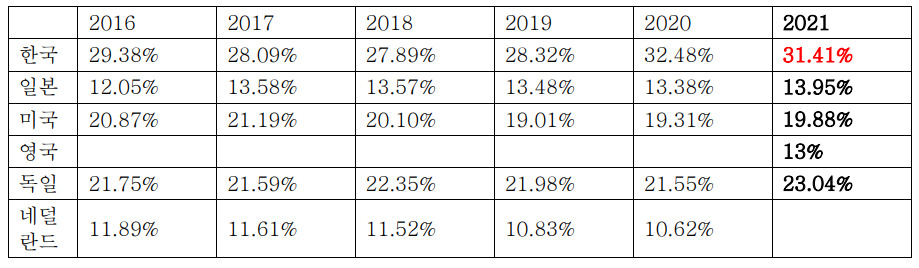

[이미지 제작=대한민국청소년기자단 김수진 대학생기자, OECD 대표 6개국 실효상속세율 정리.]

국회도서관, 국회예산정책처, 조세재정센터에는 국내의 상속세에 대한 자료가 위주로 있었으며, OCED에도 각 국가의 상속세 과세표준에 관한 통계는 없었기 때문이다. 따라서 각 국가의 총결정세액과 과세표준을 알기 위해서는 각 국가의 공식 통계청 및 국세청에 직접 방문해야 했다. 상속세를 부과하는 26개의 OECD 국가 중 상속세 과세표준 및 총결정세액을 확인할 수 있는 나라는 한국을 포함하여 영국, 미국, 독일, 일본, 네덜란드 총 6개의 국가였다.

대한민국 상속세 실효세율 역시 미국, 영국, 독일, 네덜란드, 일본에 비해 높은 편이며, 6개국 중 2021년 기준 유일하게 실효세율이 30% 이상이 다. 즉, 대한민국 상속세 실효세율 역시 명목세율 만큼 높다는 것을 추정할 수 있다. 국가마다 사회, 경제적 배경이 다르고 그에 맞게 법 체계가 형성되는 것이므로 단순히 상속세 실효세율이 높고 적다는 이유로 옳고 그름을 판단하는 것은 어렵다.

상속세의 개편은 공제와

면세 뿐 아니라, 증여세, 소득세의 세율 등

다방면에서 고려해야 할 요소가 많은 만큼

면밀한 사전검토가 필요하다. 사회적 형평성,

적정한 세수 확보 등도 간과할 수 없는 중요한

쟁점이다. 대한민국과 OECD국가의 상속세 실효세율에 대한 비교가 앞으로 나아가야할 조세개편의 방향성에 긍정적인 영향을 미치기를 바라며 마친다.

[대한민국청소년기자단 경제부=7기 대학생기자 김수진]

[기자수첩] 매년 바뀌는 대입 입시제도...입시 준비생들은 한숨

[기자수첩] 매년 바뀌는 대입 입시제도...입시 준비생들은 한숨

"학생증 들고 왔다면 돌아가세요"...학생증 신분증으로...

"학생증 들고 왔다면 돌아가세요"...학생증 신분증으로...